2024年から贈与税の形が大幅に変更されてます

こんにちは、田中です。

2024年から贈与税の形が大幅に変更されています。

自分の財産を他者に引き継ぐ方法には、「相続」と「贈与」があります。自分が生きているうちに財産を引き継ぐ贈与は、とても有効な相続対策の一つですが、贈与と思って行っていたはずが実は贈与とみなされなかったり、また贈与ではないと思っていたのに実は贈与の課税対象になってしまった、なんてことも・・・

2024年から、例えば、お父さんは暦年課税制度を選択し、お母さんは相続時課税制度を選択して、それぞれ110万円の非課税枠贈与を行うことが可能となり、2023年まではできなかった合計220万円まで非課税で贈与することもできるようになりました。

贈与税とは、個人から贈与により財産を取得したときにかかる税金です。ちなみに、法人から贈与により財産を取得したときは、贈与税ではなく所得税がかかります。

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあり、贈与者・受贈者の組み合わせによっていずれかの方法を選択することが可能です。

暦年課税制度

- 1/1~12/31の1年間で受贈者(贈与を受け取る人)1人につき110万円までの贈与は非課税になる

- 1/1~12/31の1年間で非課税枠(110万円)までの贈与であれば、税務署へ申告が不要

相続時精算課税制度

- 贈与する年の 1/1時点で満60歳以上の父母や祖父母から、贈与される年の 1/1時点で満18歳以上の子どもや孫へ贈与する際に選択できる

- 贈与を受けた時点では一定額(上限2,500万円)まで贈与税がかからないものの、相続発生時に贈与された額全て(各年非課税枠(110万円)を除く)を相続財産へ足し戻して相続税を算出する

- 非課税枠(110万円)を超える贈与を行う年は、翌年税務署へ申告・贈与税の支払いが必要となる

生前贈与とは、生きているうちに子供や孫などに財産を与えることを言います。生前に財産を与えて死亡時に相続させる財産が少なくなれば、相続税は少なくなりますので、生前贈与は相続税を節税する手段として活用されています。生前贈与した財産には贈与税が課税されます。贈与税は相続税よりも負担が大きいため、普通に贈与するとかえって不利になってしまいます。しかし、贈与税の非課税枠を活用すれば、生前贈与をしても贈与税はかかりません。

今回は、暦年課税制度の110万円非課税枠についてご案内します。

贈与税は、その年の1/1から12/31までの1年間に贈与を受けた財産価額の合計額から暦年課税に係る基礎控除額110万円を差し引いた残りの額に対してかかります。したがって、1年間に贈与を受けた財産の価額の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)。

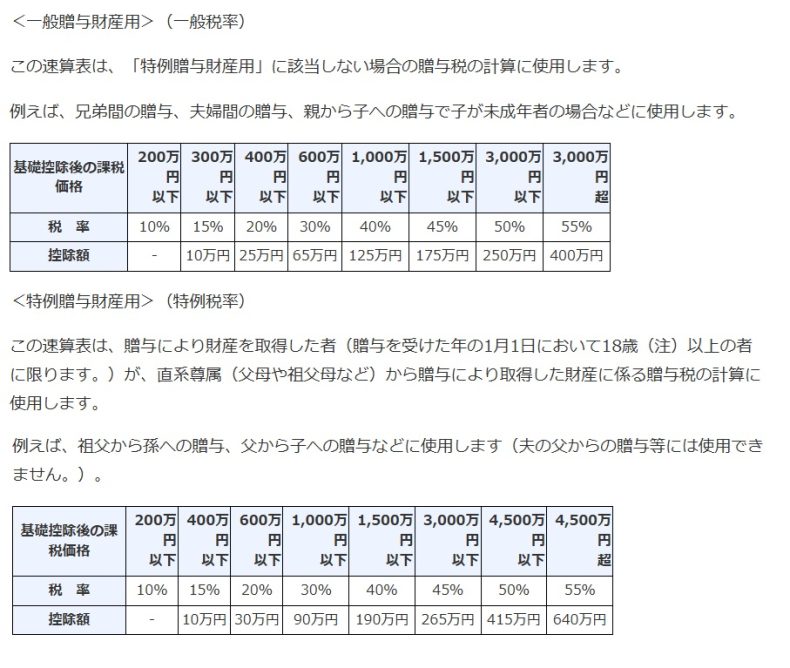

非課税枠の多くは、夫婦の間または子供や孫への贈与に限り適用できますが、暦年贈与の基礎控除額を利用する場合は贈与する相手に制約がありません。暦年贈与の基礎控除額は以下2種類あります。

仮に110万円の贈与を1年ごとに10回行えば、贈与税がかかることなく1,100万円を贈与することができます。贈与者が死亡したときに相続する財産は1,100万円少なくなり、相続税の節税になります。ただし、 税務署に「連年贈与」と認定されてしまうと、一時に多額の贈与税が課されてしまうので注意が必要です。

「連年贈与」とは、例えば毎年110万円ずつ20年にわたって贈与した場合に、最初から2,200万円(110万円×20年)の贈与をする意図があったものとみなされると、贈与の初年度に2,200万円全額に課税されてしまうものです。

連年贈与認定を避けるためには、 以下のような対策を行う必要があります。

- 贈与契約書を贈与の都度作成する

- 受贈者本人の預金口座へ振込みする

- 110万円を超える贈与をして贈与税申告をする等、記録を残す

- 毎年違う時期に、毎年違う金額、違う種類の財産で贈与を行う等、単発の贈与であることを強調する

例えば、父親が4人の子供に1年間につき110万円ずつ贈与した場合は、それぞれの子供がもらった金額は110万円であるため贈与税はかかりません。一方、1人の子供に父親、母親、祖父、祖母がそれぞれ110万円ずつ贈与した場合は、子供(受贈者)がもらった金額は440万円であるため、基礎控除額110万円を超える330万円に対して贈与税がかかります。もらった金額が110万円ずつだからといって、すべて基礎控除の対象になるわけではありません。

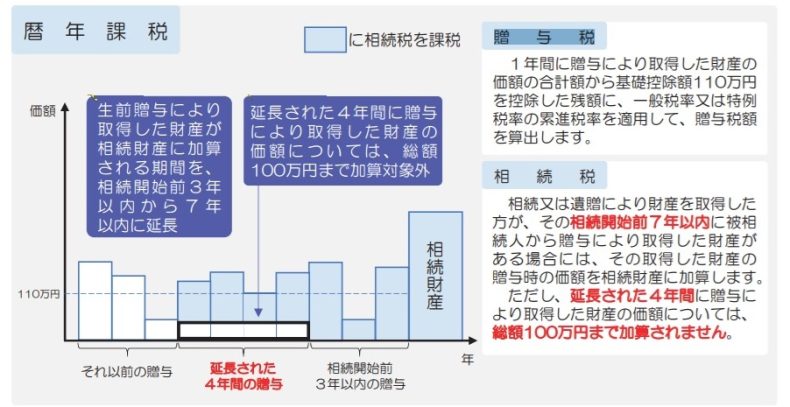

贈与者の死亡までの一定期間内に贈与された財産は、暦年課税の基礎控除額110万円以内であっても、相続税の課税対象になります。 相続税の課税対象になる生前贈与財産は、改正前は「死亡までの3年以内」に贈与されたものでしたが、税制改正により、対象の期間が「死亡までの7年以内」に段階的に延長されます。(2031年1月1日から完全に7年内加算になります)

次のものは、死亡までの一定期間内の贈与でも相続税の課税対象にはなりません。

- 遺産を相続または遺贈(遺言書)により取得していない人が贈与された財産

- 贈与税の配偶者控除(夫婦間の自宅等の贈与)を適用して贈与された財産

- 住宅取得等資金の贈与の非課税の特例を適用して贈与された財産

- 教育資金の一括贈与の非課税制度を適用して贈与された財産(死亡時の管理残高を除く)

- 結婚・子育て資金の一括贈与の非課税制度を適用して贈与された財産(死亡時の管理残高を除く)

- (死亡日が令和9年1月1日以降の場合)被相続人の死亡までの期間が3年を超え7年以内となる日に贈与された財産のうち総額100万円までの部分

贈与は贈与者と受贈者の双方の合意で成立するものであり、生前贈与について受贈者が知らなければ贈与は成立しません。贈与契約書を作成するときは、受贈者も立ち会わせるようにしましょう。 生前贈与をするときに受贈者に知らせることや契約に立ち合わせることは、当然のことかもしれません。

実際には、一方的に生前贈与したつもりになって失敗するケースがみられます。具体的には、親が勝手に子供名義の預金口座に送金して、子供はそのことを知らなかったというケースがあります。 親が勝手に送金した場合、親が子供の名義を借りて預金をしていたに過ぎないと判断されます。そのため、子供名義の預金であっても実質的には親の財産であり、親が死亡したときに相続税の課税対象になります。

生前贈与でもらった財産は、受贈者が自身で管理するようにしましょう。子供に財産を管理させると無駄遣いするかもしれないという理由で、送金先の口座を親が管理するケースがあります。しかし、子供の名義の通帳を親が管理すると、親が自由に使える(子供が自由に使えない)状態になります。そのような状態で、いくら子供に贈与したと主張しても税務署に認めてもらうことは難しいと言えます。

110万円の非課税枠を利用するオススメの場面とは、① 相続人ではない人(孫や子供のお嫁さん、友人等)へ贈与すること ②自分はまだまだ元気で7年以上生きる自信がある方が贈与すること でしょうか。